第5号 「一口家主」の相続対策メリット/資産運用商品のタイプ

【一口家主をもう少し詳しく】

相続・贈与の節税対策として

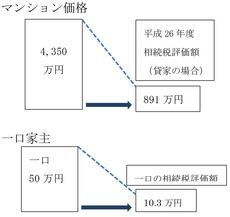

「一口家主iAsset」なら相続税評価額は購入価格の1/4 から1/5 になります。

一口家主は不動産

通常相続税や贈与税は対象となる財産の時価とか購入価格に対してかかります。 ところが不動産の場合は時価とか購入価格とは関係なく国税庁が定めた計算方 式により税金計算の素となる財産の価格 (相続税評価額)が決まります。そして特に都心のマンションの場合は時価と相続税評価額が大きく乖離しており1/4 から1/8 になります。一口家主は不動産なので、現金や預金、あるいは株式や投信などを一口家主に換えておけば大きく節税ができます。

【具体例】一口家主1号商品

「コンシェリア早稲田GF」の場合

一口50万円で購入した一口家主の相続税評価額は10.3万円と約1/5に圧縮されます。

一口家主活用の具体例

(上記のコンシェリア早稲田GFの場合)

1.贈与税の節税

Case-1

長男と長女にそれぞれ現金や株式などで500万円ずつを贈与

長男、長女に500万円ずつ贈与すると それぞれ基礎控除110万円を差し引いた390万円に対し贈与税がかかり、一人当たり48.5万円課税されます

Case-2

長男、長女それぞれに「一口家主」 10口(500万円)ずつを贈与

「一口家主」の相続税評価額は一口当たり10.3万円なので10口で103万円、これは基礎控除110万円より小さいので 贈与税はかかりません。長男、長女とも500万円を無傷でもらったことになります。

【やさしい資産運用のお勉強】

資産運用商品のタイプ

不動産特定共同事業法商品の種類と特徴

不動産特定共同事業法に基づく商品は2種類あります。「出資型」と「購入型」です。

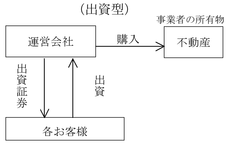

不動産特定共同事業を行う会社(運営会社)がビルやマンションやマンションを購入したり開発するための資金を皆様から出資してもらう仕組みです。不動産の所有者は事業者です。

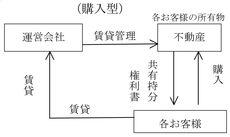

お客様は不動産の所有権の一部を購入し権利書も交付されるので、ご自身の財産として所有します。運営会社はお客様の持分を借上げて賃貸管理をします。

購入型の場合は実際の不動産を購入するので、下記のように運営会社の信用リスクの心配がないこと、相続税対策に有効なこと、というメリットがあります。

出資型と購入型の共通点

- ローンを使わず小口で投資できる

- 賃料からの収益還元法による元本評価や優先劣後方式による投資元本の保護

- 事業者の買取りにより換金が容易

- 不動産の賃貸利益が分配原資なので国債や社債などより高利回り(通常2%以上)で、株や外貨建て金融商品より安定している。

と、大口不動産投資や他のインカムゲイン型商品と比べると不動産特定共同事業ならではのメリットがあります。

出資型と購入型の違い

上のような共通点がある一方、次のような違いもあります。

1.運営会社が倒産した時のリスクの違い(上の図を見てください)

| 不動産の所有者 | 運営会社が破綻した時 | |

| 出資型 | 運営会社 | 出資証券は紙屑。出資金はゼロに。 |

| 購入型 | お客様 | 権利書により自分の財産として保全される。 |

2.相続財産となる場合相続税評価額(=相続税の節税の有無)の違い

| 相続税評価額 | |

| 出資型 | 原則として出資証券の額面の金額通り。節税効果なし。 |

| 購入型 | 実際の不動産であるため、都心マンションの場合購入価格の1/4~1/5 に圧縮される。相続税の節税につながる。 |